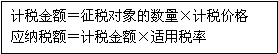

(1)从价计征。计税金额是从价计征应纳税额的计税依据,主要包括收入额、收益额、财产额、资金额等。其计算公式为:

(2)从量计征。计税数量是从量计征应纳税额的计税依据。计税数量因征税对象不同,所包含的内容也不同,有重量、容量、面积等。其计算公式为:

![]()

(3)复合计征。征税对象的价格和数量均为其计税依据。其计算公式为:

![]()

7.纳税环节。纳税环节是指税法规定的征税对象在从生产到消费的流转过程中应当缴纳税款的环节。如流转税在生产和流通环节纳税;所得税在分配环节纳税等。

分为两类,即一次课征制和多次课征制。

(1)一次课征制是指同一税种在商品流转的全过程中只选择某一环节课征的制度。如对金银珠宝征收消费税。

(2)多次课征制是指同一税种在商品流转全过程中选择两个或两个以上环节课征的制度。

8.纳税期限。纳税期限指纳税人发生纳税义务后,应依法缴纳税款的期限。纳税期限可以分为两种:一是按期纳税。如增值税的纳税期限根据纳税人的生产和经营情况与税额的大小分别核定为1天、3天、5天、10天、15天、1个月、一个季度为一期,逐期计算缴纳。二是按次纳税。如进口商品应纳的增值税,是在纳税人发生纳税义务后,按次计算缴纳。

9.纳税地点。纳税地点是指纳税人依据税法规定向征税机关申报纳税的具体地点。通常,在税法上规定的纳税地点主要是机构所在地、经济活动发生地、财产所在地、报关地等。如销售房地产www.med126.com,其营业税纳税地点为房地产所在地。

10.减免税。减免税是指国家对某些纳税人和征税对象给予鼓励和照顾的一种特殊规定。制定这种特殊规定,一方面是为了鼓励和支持某些行业或项目的发展;另一方面是为了照顾某些纳税人的特殊困难。主要包括三个方面的内容:

(1)减税和免税。减税是指从应征税额中减征部分税款;免税是指对按规定应征收的税款全部免除。减税和免税具体又分为两种情况,一种是税法直接规定的减免税优惠,如民政部门举办的福利生产企业可减征或者免征企业所得税;另一种是依法给予的一定期限内的减免税优惠,期满后仍按规定纳税二如企业利用废水、废气、废渣等废弃物为主要原料进行生产的,符合税法规定条件的,可在5年内减征或者免征所得税。

(2)起征点。起征点是指对征税对象达到一定数额才开始征税的界限征税对象的数额没有达到规定数额的不征税,征税对象的数额达到规定数额的,就其全部数额征税。如《营业税暂行条例》规定,按期纳税的起征点为月营业额200元至800元,按次纳税的起征点为每次(日)营业额50元。

(3)免征额。免征额是指对征税对象总额中免予征税的数额。即将纳税对象中的一部分给予减免,只就减除后的剩余部分计征税款。如《个人所得税法》规定了免征额制度,对工资、薪金所得,以每月收入额减除费用2000元后的余额为应纳税所得额。

【重点提示】注意起征点和免征额的区别。

11.法律责任。法律责任是指对违反国家税法规定的行为人采取的处罚措施。一般包括违法行为和因违法而应承担的法律责任两部分内容。违法行为是指违反税法规定的行为,包括作为和不作为。因违反税法而承担的法律责任包括行政责任和刑事责任。

【重点提示】注意违反税法的法律责任不包括民事责任。